Qué es Fintech: Entendiendo la Revolución Financiera Digital

Descargo: Este artículo puede contener enlaces de afiliados por los que podemos ser compensados. Para ver nuestra declaración de anunciante, haz clic aquí. Para ver nuestros socios, haz clic aquí.

El aumento del uso de la tecnología financiera está remodelando nuestro mundo financiero. Ahora es más fácil acceder a nuestro dinero y podemos hacer más que nunca con él desde nuestros teléfonos y computadoras. Los productos fintech son democráticos y están diseñados para quienes históricamente han sido ignorados por los bancos tradicionales. Desde nuestros teléfonos, las fintech nos proporcionan nuevas formas de enviar, ahorrar, invertir y gestionar el dinero.

En este artículo, veremos más de cerca qué es la fintech, cómo funciona, examinaremos las empresas fintech y exploraremos cómo estas empresas están cambiando la industria financiera.

¿Qué es Fintech?

Fintech es cualquier institución financiera que aprovecha la tecnología para ofrecer sus servicios. El término "fintech" es la abreviatura de financial technology en inglés. La abreviatura ganó popularidad en inglés y se extendió al mundo hispanohablante.

Fintech significa "tecnología financiera", y se utiliza para describir una empresa de servicios financieros que ofrece sus servicios principalmente de forma digital.

Como leerás en este artículo, las empresas fintech suelen ser disruptoras del sector. Utilizan la tecnología para cambiar la forma en que los consumidores interactúan con el dinero de maneras que nunca antes habíamos visto. Y como las fintech son empresas que dan prioridad a la tecnología, tienen menos gastos generales y son conocidas por ofrecer a los clientes mejores productos y servicios a un coste menor que las instituciones financieras tradicionales.

Saber más: ¿Qué son neobancos?

Cómo Sustituyen las Fintech a los Bancos Tradicionales

Como ya hemos dicho, las fintech están diseñadas y financiadas por inversores para sustituir a los proveedores de servicios financieros tradicionales. ¿Cómo lo hacen? Aquí tienes algunos ejemplos:

Aplazo, una plataforma de BNPL, quiere prescindir de las empresas de tarjetas de crédito ofreciendo a los clientes una forma de comprar en línea sin tarjeta de crédito, utilizando únicamente la tecnología de Aplazo.

Kredi, una empresa hipotecaria online, quiere que los clientes recurran a ellos en lugar de a su banco cuando compren una casa. Con Kredi todo es 100% online. Es más rápido, más barato y más accesible.

Hapi, una aplicación de inversión, permite a los clientes invertir en acciones desde sus teléfonos por unos pesos. Esto supone una gran amenaza para las Casas de Bolsa tradicionales.

Tala, una app de préstamos, utiliza big data para crear un perfil holístico de los clientes y permitirles otorgar préstamos a clientes que los bancos tradicionales ignorarían.

La conclusión es que se acabaron los días de las solicitudes en papel, las largas colas, las interminables peticiones de más información, el mal servicio al cliente y las comisiones ocultas.

Sigue leyendo: ¿Pueden las fintechs resolver la inclusión financiera?

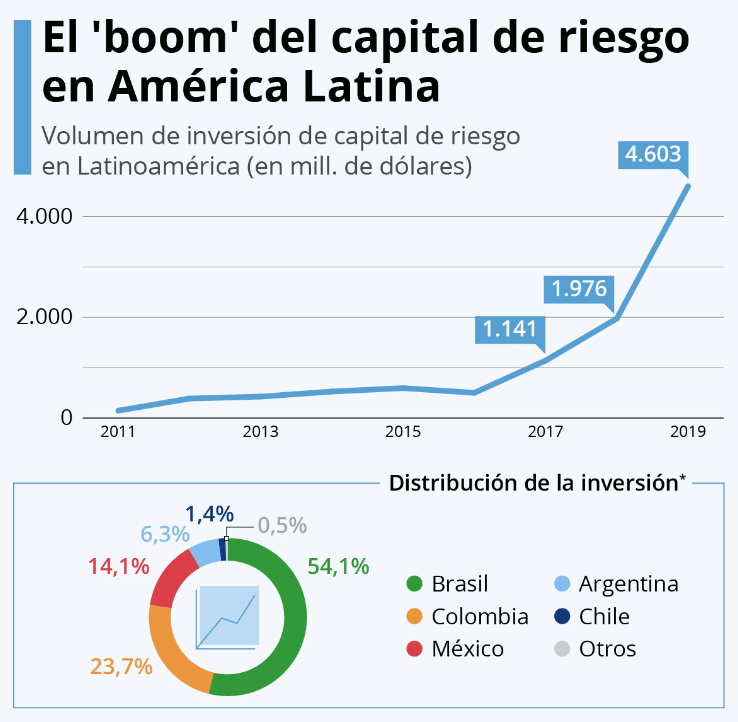

Inversores de Capital Riesgo les Encanta Invertir en Fintechs

¿De dónde sacan el dinero estos emprendedores para competir (y ganar) una batalla de consumo contra los grandes bancos nacionales? La respuesta está en la inversión privada, algo llamado venture capital (capital de riesgo). Los capitalistas de riesgo tienen dos cosas 1) mucho dinero; 2) el deseo de sustituir las industrias tradicionales. Son las mismas personas que financiaron lo siguiente:

- Airbnb para sustituir a los hoteles

- Uber para sustituir a los taxis amarillos

- WeWork para sustituir a los edificios de oficinas

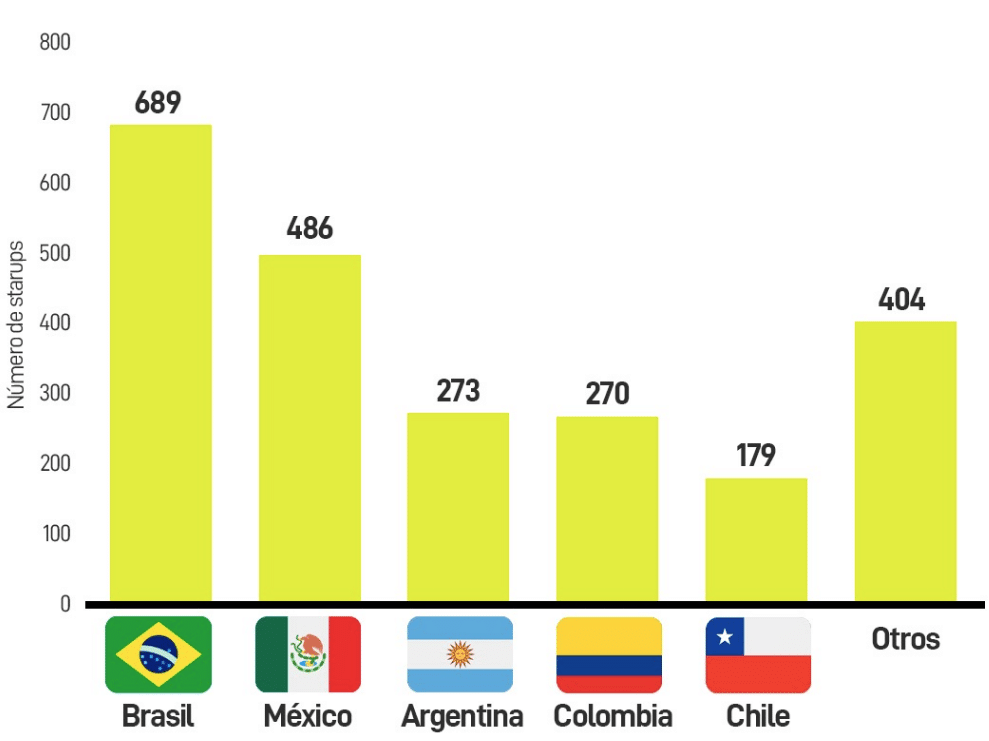

En las Américas (norte y sur), el número de startups fintech aumentó de 5,868 en 2018 a 11,651 en 2023. En 2021, la financiación mundial de las fintech alcanzó la cifra récord de $132,000 millones de dólares, lo que representa el 21% de todo el capital riesgo.

¿Adónde va el dinero? Entre las startups de Brasil, México y Colombia, un gran porcentaje de la financiación de capital riesgo se destina a las fintech, en un esfuerzo continuo por sustituir a los bancos tradicionales. El número de fintech ha crecido significativamente y cabe señalar que la adaptación de sus productos aumenta constantemente, lo que significa que el experimento está funcionando.

Más información: Cómo el capital semilla lanza startups

Fintechs no son Nuevas

Fintech es un concepto que evoluciona con los avances tecnológicos. Por ejemplo, los cajeros automáticos se consideraron en su día un producto novedoso e innovador. Del mismo modo, cuando las tarjetas de crédito empezaron a estar disponibles en la década de 1960, la gente no podía comprender el hecho de pagar algo con un trozo de plástico. Desconfiaban mucho.

En 1998, se fundó PayPal y se convirtió en la primera empresa de tecnología financiera que operaba 100% en Internet. Fue un concepto increíble. Desde entonces, la tecnología financiera ha sido uno de los mejores negocios para emprender. Los teléfonos inteligentes, las redes sociales, la tecnología blockchain y la encriptación de datos han abierto las puertas a la tecnología financiera como nunca antes.

¿Y ahora? ¿Cómo nos empujará aún más la inteligencia artificial....?

Saber más: ¿Qué son las empresas unicornio?

Ejemplos de Empresas Fintech en América Latina

El ecosistema fintech ha inspirado a cientos de startups en una amplia variedad de sub-sectores dentro de los servicios financieros. Hay más de las que podemos mencionar, pero aquí están las principales que debes conocer

-

Banca en Línea

La banca en línea es una forma cómoda de que los clientes consulten su cuenta bancaria y gestionen su dinero desde el móvil. ¿Quién quiere hacer cola para ingresar un cheque o ver el saldo de su cuenta cuando puede hacerlo desde la cama?

-

Pago por Internet

Los pagos en línea permiten a los clientes hacer compras desde su teléfono. Esta tecnología ha hecho posible pagar bienes sin dinero en efectivo y es más segura que el dinero en efectivo o las tarjetas de crédito, porque la identidad del cliente queda oculta.

-

Crowdfunding Inmobiliario

El crowdfunding es una solución fintech que ayuda a empresas y emprendedores a recaudar dinero. En el mundo bienes raíces, el crowdfunding inmobiliario se está utilizando para recaudar dinero para comprar edificios de apartamentos y luego repartir los beneficios con los inversores que contribuyeron.

-

Crowdfunding para Startups

Otra forma de utilizar el modelo de crowdfunding es financiar startups que no quieren (o no pueden) pedir un préstamo empresarial al banco. Los inversores pueden revisar sus estados financieros y financiar ellos mismos los negocios, cobrando los beneficios acordados.

-

Préstamos entre Particulares (P2P)

Similar al crowdfunding, el P2p es una forma de que los inversores presten dinero a particulares o empresas a cambio de un tipo de interés fijo (no de beneficios). Este modelo prescinde por completo de los bancos y las instituciones tradicionales de préstamo, en favor del préstamo de persona a persona.

-

Compra ahora, Paga después (BNPL)

Compra ahora, paga después (BNPL) es un tipo de financiación a corto plazo que permite a los consumidores hacer compras y pagarlas en una fecha futura. Estas fintech dividen tu compra total en una serie de cuotas iguales, la primera de las cuales vence en el momento de pagar.

-

Invertir en Acciones

Uno de los ejemplos más populares de fintech es la compraventa de acciones. El uso de fintech en el trading o invertir en acciones ha permitido a los inversores acceder al mercado en cualquier momento y desde cualquier lugar.

-

Asesores de Inversión Automatizados

Los asesores automatizados son una forma barata de gestionar tus inversiones, obtener asesoramiento sobre inversiones y diversificar tu portafolio. Estos servicios solían ser muy caros y estaban diseñados para gente rica. Sin embargo, después de que las fintech entraran en este espacio, resulta que un robot puede prestar el mismo servicio que un humano, pero gratis.

-

Préstamos y Créditos en Línea

Con los préstamos personales, los clientes pueden solicitar préstamos, recibir la aprobación y obtener su dinero rápidamente y 100% online. Esta es la mayor categoría de fintech.

-

Transferencia Internacional de Dinero

Durante demasiado tiempo, Western Union y sus elevadas comisiones y lento servicio han dominado este espacio. Ya no es así. Las fintech están desesperadas por ofrecer a los consumidores una forma más barata, rápida y mejor de enviar y recibir dinero del extranjero.

-

Digital Wallets y Criptomonedas

La tecnología Blockchain ha permitido el desarrollo de aplicaciones fintech como las finanzas descentralizadas (DeFi), las bolsas de criptomonedas y las billeteras digitales. Las billeteras digitales son soluciones de almacenamiento digital para los activos digitales de un usuario, como se ha indicado anteriormente.

Regulación de Fintech

Los servicios financieros se encuentran entre los sectores más regulados del mundo. Como tal, la regulación se ha convertido en la principal preocupación de los gobiernos a medida que las empresas fintech crecen en número.

En México concretamente, el gobierno creó la Ley Fintech, para proporcionar a las empresas normas y estructura a la hora de crear productos fintech. Dicho esto, la ley ha sido muy mal recibida. Según los empresarios fintech de México, la Ley Fintech no hace más que crear confusión y la necesidad de más abogados de los que deberían ser necesarios.

En otras palabras, por muy importante que sea México para el ecosistema fintech de América Latina, el gobierno mexicano parece estar ahogando la innovación en favor de los bancos e instituciones financieras tradicionales.

Cuando se trata de regular las criptomonedas, un sector relacionado con las fintech, las empresas mexicanas han redactado ellas mismas leyes y reglamentos para ayudar al gobierno a hacer su trabajo. Bitso, la mayor plataforma de criptomonedas de México, presentó al gobierno mexicano unas normas para su empresa que seguirán si el gobierno las convierte en ley.

Más información: ¿Qué es el emprendimiento y podrías hacerlo tú?

Las Tecnologías que Impulsan la Fintech

Las fintech están impulsadas por una serie de tecnologías que se han vuelto cada vez más sofisticadas en los últimos años. La razón por la que las fintech consiguen revolucionar el sector de los servicios financieros es que pueden construir la tecnología y los sistemas desde cero. Un gran banco con 20,000 empleados y 10 millones de clientes no puede incorporar la tecnología tan rápidamente como una startup. De ahí la revolución financiera.

Inteligencia Artificial

La IA puede proporcionar a las empresas información valiosa sobre el comportamiento de los consumidores y sus hábitos de gasto, permitiéndoles comprender mejor a sus clientes.

Grandes datos

El análisis de big data puede ayudar a las empresas a predecir el comportamiento de los clientes y los cambios en el mercado. Las Fintech pueden personalizar los servicios, detectar el fraude y optimizar la toma de decisiones estratégicas basándose en datos concretos y patrones identificados.

Blockchain

Permite realizar transacciones descentralizadas sin la intervención de terceros; aprovecha una red de participantes en la cadena de bloques para supervisar posibles cambios o adiciones a los datos cifrados.

Contratos inteligentes

También construidos sobre blockchain, los contratos inteligentes pueden ejecutarse automáticamente cuando se cumplen determinadas condiciones. Para las empresas financieras, esto mejora la seguridad, aumenta la eficiencia y reduce el coste de las transacciones.

Bots

También conocidos como automatización robótica de procesos, estos programas para automatizar tareas repetitivas pueden liberar a los humanos del trabajo rutinario, permitiéndoles centrarse en actividades más valiosas.

Pagos por voz

Los teléfonos inteligentes con software de reconocimiento de voz permiten consultar saldos, transferir dinero y realizar compras simplemente hablando.

Ricardo es cofundador de Speak Like a Mexican, una popular escuela de español en Ciudad de México. Es licenciado en Economía Internacional y Globalización por la UNAM.

Índice

Comments (0)