Cómo Funciona una Tarjeta de Crédito: Guía Básica

Descargo: Este artículo puede contener enlaces de afiliados por los que podemos ser compensados. Para ver nuestra declaración de anunciante, haz clic aquí. Para ver nuestros socios, haz clic aquí.

Seguro te ha pasado que alguna vez te ha llamado la atención tener, o tienes una tarjeta de crédito, pero no tienes idea de cómo funciona y cómo aprovecharla. ¡Descuida! Hoy te invitamos a leer este artículo donde conocerás más sobre cómo funcionan las tarjetas de crédito.

Cuando solicitas una tarjeta de crédito, el emisor de la tarjeta te otorga un límite de crédito. Este límite es la cantidad máxima que puedes gastar con la tarjeta sin incurrir en cargos adicionales. Cada vez que haces una compra con tu tarjeta de crédito, estás usando parte de tu límite de crédito. Luego, debes pagar la cantidad gastada más los intereses correspondientes.

¿Qué es una Tarjeta de Crédito?

Una tarjeta de crédito es una herramienta financiera que te permite hacer compras sin tener que pagar en efectivo en el momento de la transacción, todo esto al alcance de tu mano. En lugar de eso, utilizas el plástico de la tarjeta para pagar y luego le debes el dinero a la entidad bancaria emisora de la tarjeta que te otorga la línea de crédito.

- Te permite realizar compras grandes

- Beneficios al viajar (seguros, salas VIP en aeropuertos)

- Aceptada mundialmente

- Protección contra fraudes

- Compras en línea

- Pagos en cuotas mensuales

Además, algunas tarjetas de crédito ofrecen programas de recompensas, como puntos que puedes canjear por descuentos o incluso por viajes.

Leer más: ¿Para qué sirve una tarjeta de crédito?

Profundizar en el Crédito Revolvente

El crédito revolvente para entenderlo mejor es la línea de crédito personal que te ofrecen las tarjetas de crédito. En otras palabras, puedes disponer de tu crédito tantas veces como lo requieras, siempre y cuando realices los pagos parciales o totales del crédito utilizado para que éste se renueve.

Por ejemplo, si tienes una línea de crédito de $30,000 y con tu tarjeta de crédito haces una compra de $10,000 pesos, entonces te quedan $20,000 de crédito para hacer otras compras, pero si en tu fecha de pago líquidas los $10,000 al revolvente (a la deuda total), entonces tendrás nuevamente $30,000.

El crédito revolvente es muy útil para financiar gastos comunes, como alimentos, ropa, gasolina y otros gastos diarios. Asegúrate de tener un presupuesto claro y de realizar pagos puntuales para evitar cargos por intereses y comisiones.

Aprende más sobre: ¿Qué es crédito revolvente?

Diferencia entre Tarjeta de Crédito y Débito

La diferencia clave es que la tarjeta de crédito te permite hacer compras que puedes pagar a futuro y en cuotas, mientras que una tarjeta de débito los pagos se cargan directamente a tu cuenta de banco. En la siguiente tabla te explicamos a más detalle las diferencias.

| Tarjeta de Crédito | Tarjeta de Débito |

|---|---|

| La banca financia la compra y te aplaza el cobro | El pago se cobra directamente de tu cuenta bancaria |

| Límite de gasto se determina por la línea de crédito otorgada | Límite de gasto se limita al saldo disponible en tu cuenta |

| Puedes generar intereses si no pagas el saldo a tiempo | No genera intereses |

| Si la pagas a tiempo, puede mejorar tu historial crediticio | No afecta directamente en tu historial crediticio |

| Protección contra fraudes | Protección limitada, el dinero sale directamente de tu cuenta. |

Consulta más: Diferencia entre tarjeta de crédito y débito

¿Cómo Hacer un Buen Historial Crediticio?

Cada decisión financiera que tomes puede afectar a tu score crediticia y a tu capacidad para conseguir un préstamo, tarjetas de crédito, servicios básicos, incluso alquilar un apartamento o arrendar un coche. Las buenas decisiones financieras ayudan a los prestamistas y a las empresas a considerarte de bajo riesgo. Tendrás más probabilidades de recibir oportunidades financieras, incluidos límites de crédito más altos y tipos de interés más bajos.

El historial crediticio cambia. Si nunca has tenido crédito o has cometido errores financieros, las decisiones sabias y las acciones responsables, con el tiempo, conducirán a un informe de crédito positivo y a beneficios financieros. Aquí tienes algunos consejos:

-

Paga tus facturas a tiempo

Siempre paga tus cuentas antes de la fecha de vencimiento. Por ejemplo, si tienes una factura de celular que vence el día 15 de cada mes, asegúrate de pagarla antes de esa fecha.

-

Mantén tus saldos bajos

Trata de no usar todo tu límite de crédito. Por ejemplo, si tienes una tarjeta con un límite de $10,000 MXN, intenta no gastar más de $3,000 (30% del límite).

-

No solicites demasiadas tarjetas de crédito a la vez.

Cada vez que solicitas una nueva tarjeta se tiene que checar tu historial y eso puede bajar tu puntaje.

-

Mantén abiertas tus cuentas más antiguas

Revisa tu informe crediticio regularmente para que haya errores que puedan afectar negativamente tu puntaje.

Leer más: ¿Qué pasa si no pago mi tarjeta de crédito?

Límite de Crédito vs. Línea de Crédito

Las tarjetas de crédito son un instrumento útil para hacer compras y manejar tu dinero. Sin embargo, es importante entender cómo funcionan para evitar deudas y cargos innecesarios. Una de las características más importantes de las tarjetas de crédito es el límite de crédito o línea de crédito. Conozcamos algunos conceptos importante:

| Límite de Crédito | Es el monto máximo que puedes gastar con tu tarjeta de crédito. Tu banco lo establece según tu historial crediticio, ingresos y deudas. |

| Línea de Crédito | Es la cantidad de dinero que el banco te autoriza usar según las condiciones del contrato de tu tarjeta de crédito. |

| Saldo Disponible | Es el dinero que puedes gastar en un momento específico, después de restar las compras y cargos pendientes a tu línea de crédito. |

Leer más: Tarjetas de crédito sin buro

Tarjetas de Crédito Sin Historial Crediticio

Intentar crear crédito puede parecer intimidante, ya que la mayoría de las tarjetas de crédito están diseñadas para personas con crédito establecido. Pero no debes desanimarte. Todavía hay tarjetas disponibles para quienes no tienen historial crediticio, como las tarjetas de crédito para estudiantes. Obtener una tarjeta de crédito puede ser un primer paso importante para empezar a construir tu crédito.

Las siguientes son tarjetas de crédito garantizadas diseñadas para jóvenes, personas sin historial crediticio o personas con mal historial crediticio:

Asegúrate de leer: Cómo usar una tarjeta de crédito

Entendiendo la Tasa de Interés y el CAT

En México, el costo anual total (CAT) y la tasa de interés son dos conceptos importantes que debes de tener en cuenta al contratar una tarjeta de crédito. Aunque pueden parecer similares, cada uno cumple una función específica y entender la diferencia entre ambos es fundamental para tomar decisiones financieras informadas.

Cálculo del Interés

En primer lugar, la tasa de interés es el costo que tu banco te va cobrar por prestarte dinero a través de tu tarjeta de crédito. Es como un pequeño porcentaje adicional que se suma al saldo que no has pagado. Normalmente esta tasa la muestran los bancos de manera anual (por ejemplo, 30% anual). Ahora que ya sabes que el banco te va cobrar un interés, vamos a ver un ejemplo de cómo funciona esto.

- Imagina que compras unos audífonos con tu tarjeta de crédito por $500 MXN

- Tu banco tiene una fecha de corte mensual (digamos el 5 de cada mes). Si no pagas el saldo completo de tu tarjeta de crédito antes el 5, el banco te dará un “pago mínimo” para evitar retrasos en tus pagos.

- Si pagas los $500 antes el 5, no tendrás que pagar intereses. Pero si solo pagas una parte, digamos $100 MXN, los $400 restantes estarán sujetos a intereses

- Supongamos que tu tasa de interés anual es del 20%, en este caso se tiene que dividir entre 365 días, por lo que la tasa diaria sería de 0.0548% (20%/365).

- Ahora, imagina que no haces ningún pago ni compras con tu tarjeta de crédito durante los siguientes meses. El banco te aplicará una tasa diaria de 0.0548 % a los $400 que debes.

Acá te mostramos un ejemplo de cómo se acumularían los intereses por 3 meses:

| Mes | Saldo Inicial | Interés diario (0.0548%) | Interés Mensual | Saldo Final |

|---|---|---|---|---|

| 1 | $400 | $0.22 | $6.60 | $406.60 |

| 2 | $406.60 | $0.22 | $6.66 | $413.26 |

| 3 | $413.26 | $0.23 | $6.90 | $420.16 |

Como puedes ver en la tabla, cada mes se van acumulando intereses sobre el saldo anterior, lo que hace que la deuda vaya creciendo si no se paga por completo, asegúrate de no dejar que crezca.

Aprende más: Cómo pagar para no generar intereses

Usa el CAT para Comparar Tarjetas

El CAT (Costo Anual Total) es el indicador que muestra el costo total de usar tu tarjeta de crédito por un año, expresado como porcentaje. Este incluye el interés, así como también otras comisiones y cargos asociados con el uso de la tarjeta, como anualidades, comisiones por disposición de efectivo, seguros, etc. Por lo que el CAT refleja una visión más completa del costo real del crédito.

Ejemplo de CAT

Imagina que tienes una tarjeta con una tasa de interés del 36% anual y una comisión anual de $500 pesos. El CAT también considera esta comisión junto con el interés. Si gastas $10,000 pesos al año en la tarjeta, el CAT te mostrará cuánto pagarías en total por todos estos costos adicionales.

El tipo de interés de una tarjeta de crédito es uno de los costes por pedir dinero prestado, mientras que el CAT de una tarjeta de crédito son todos los gastos y comisiones, incluido el tipo de interés. Un CAT puede incluir cuotas anuales, cuotas mensuales de mantenimiento, cargos adicionales, etc. Acá te presentamos una tabla comparativa del CAT de algunas tarjetas de crédito ofrecidas por diferentes fintech y bancos tradicionales:

- Nu: 27% - 36%

- Stori: 50% - 84%

- Vexi: 45% - 70%

- Klar: 25% - 85%

- Hey Banco: 35% - 54%

- RappiCard: 80% - 97%

- Uala: 55% - 86%

- BBVA: 37% - 68%

- Santander: 43% - 78%

Más información: ¿Qué es el CAT?

Comisiones Además del CAT y la Tasa de Interés

Las tarjetas de crédito pueden tener diferentes comisiones, incluyendo cuotas anuales, cargos por pagos tardíos, cargos por exceder el límite de crédito y cargos por transferencias de saldo. Lee los términos y condiciones de la tarjeta para entender todas las comisiones que se aplican con exactitud. A continuación te presentamos una lista de las comisiones más comunes:

| Anualidad | Cobro anual por la administración y beneficios de la tarjeta. Rango de Costo: $0 - $1,500 |

| Disposición de Efectivo | Comisión por retirar efectivo de la línea de crédito en cajeros automáticos. Rango de Costo: 4% - 10% del monto retirado |

| Pago Tardío | Cobro por realizar el pago mínimo después de la fecha límite. Rango de Costo: $100 - $500 |

| Interés Moratorio | Tasa de interés adicional aplicada sobre el saldo vencido no pagado. Rango de Costo: 20% - 40% anual |

| Reposición de Plástico | Cobro por reemplazar la tarjeta por robo, pérdida o deterioro. Rango de Costo: $100 - $300 |

| Compras en el Extranjero | Comisión por realizar compras fuera de México. Rango de Costo: 1% - 2.5% del monto de la transacción |

| Gastos de Cobranza | Cobro por gestiones de cobranza en caso de incumplimiento de pago. Rango de Costo: $100 - $500 |

| Sobregiro | Comisión por exceder el límite de crédito autorizado. Rango de Costo: $100 - $500 |

| Programa de Recompensas | Cuota anual por participar en programas de puntos, millas o cashback. Rango de Costo: $100 - $1,000 |

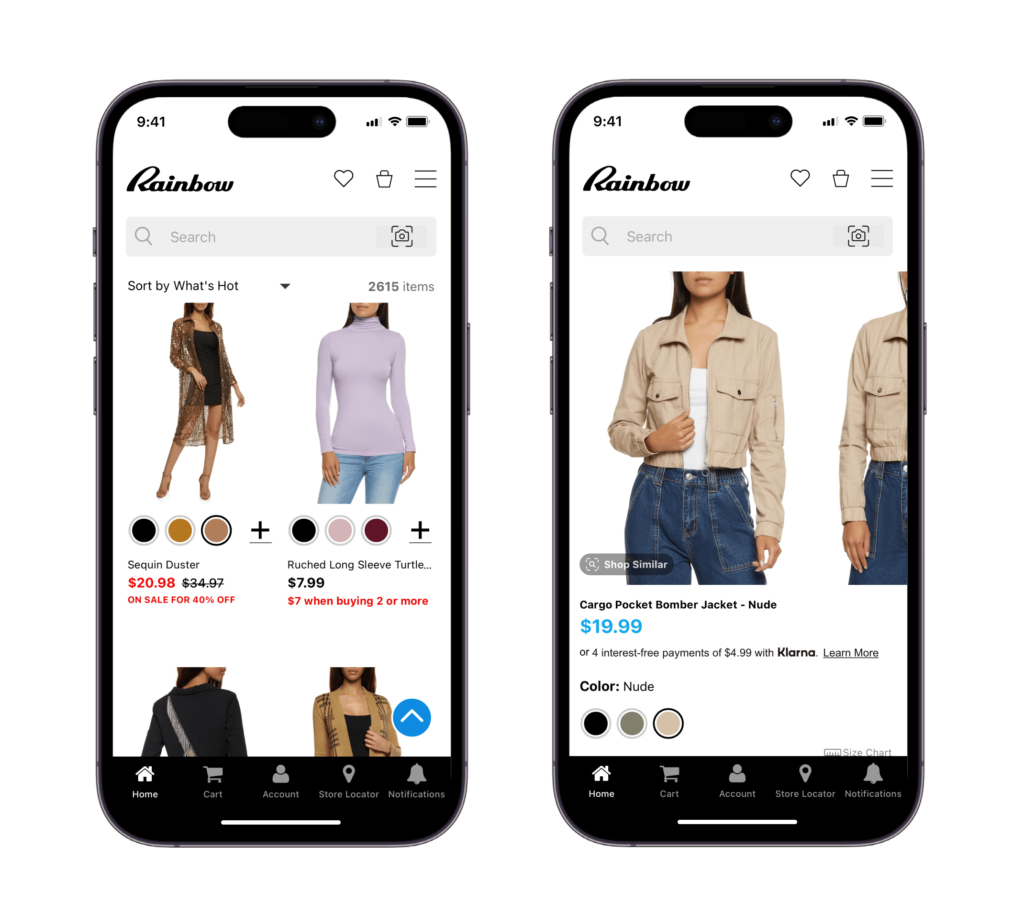

Utilizar la tarjeta digital para comprar en Internet

La tarjeta digital funciona de forma similar a una tarjeta de débito o crédito tradicional, sólo que se presenta en formato digital a través de una aplicación móvil. Una tarjeta digital te facilita las compras por Internet porque puedes utilizarla para realizar compras en sitios web y aplicaciones sin tener que introducir los datos de tu tarjeta física, lo que añade una capa adicional de seguridad.

Además, el uso de una tarjeta digital es más seguro. Al ser digital, elimina el riesgo de perder la tarjeta física o de que los datos se vean comprometidos en caso de robo. Además, algunas tarjetas digitales generan un número único para cada transacción, lo que reduce el riesgo de fraude. Por último, una tarjeta digital te da más control. Puedes controlar fácilmente tus gastos y transacciones en tiempo real desde la aplicación móvil asociada.

Como Usar tu Tarjeta Digital

Desde la aplicación móvil del banco, puedes generar una tarjeta digital asociada a tu cuenta bancaria. Esta tarjeta tiene un número de tarjeta, fecha de caducidad y código de seguridad (CVV) como una tarjeta física.

-

Usos múltiples

Puedes utilizar la tarjeta digital para hacer compras en línea, pagar suscripciones, realizar pagos en aplicaciones móviles, entre otros.

-

Números dinámicos

Algunas tarjetas digitales generan números de tarjeta únicos para cada transacción. Esto significa que el número de la tarjeta cambia con cada uso, proporcionando una capa adicional de seguridad contra el fraude.

-

Fecha de caducidad

La tarjeta digital también tiene fecha de caducidad. Después de esta fecha, la tarjeta virtual ya no será válida y no se podrán realizar transacciones con ella.

-

Seguridad

La seguridad se refuerza mediante el uso de medidas como el código de seguridad dinámico (CVV dinámico), que cambia automáticamente después de cada transacción.

Beneficios de una Tarjeta de Crédito

Muchas de las tarjetas de crédito ofrecen estos tipos de programas, sin embargo, en general es un programa “nuevo” y, por lo tanto, muchas personas no están informadas y no tienen claro cómo utilizar estos beneficios, incluso, algunas personas dicen que no es claro los términos y condiciones al momento de leerlos.

-

Descuentos y Promociones

Algunas tarjetas de crédito ofrecen descuentos y promociones en determinadas tiendas o categorías de compras. Por ejemplo, puedes recibir un descuento del 10% en tus compras en Home Depot. Antes de realizar la compra, asegúrate de leer los términos y condiciones de la promoción para confirmar que cumples con los requisitos para el descuento.

-

Cashback

El cashback se traduce como “dinero de vuelta” y es uno de los programas de recompensas más populares. Con el cashback, obtienes un porcentaje de reembolso en efectivo en tus compras elegibles. La forma en la que te devuelvan el dinero depende de las políticas de la organización que procese la devolución, generalmente hay tres formas de hacerlo. Puede ser a través de un programa de puntos, en el que acumulas puntos que después puedes canjear por otros productos; otra forma es un reembolso en efectivo, mismo que se deposita a tu cuenta bancaria mediante transferencia; y el último, sería una tarjeta de regalo que puedes usar para adquirir en la misma plataforma que hayas hecho tus compras.

Algunas tarjetas manejan cashback como este ejemplo, puedes obtener 1% de reembolso en efectivo en todas tus compras o un 5% de reembolso en efectivo en categorías de compras seleccionadas, como gasolina o comestibles.

Aprende más sobre: ¿Qué es el cashback?

-

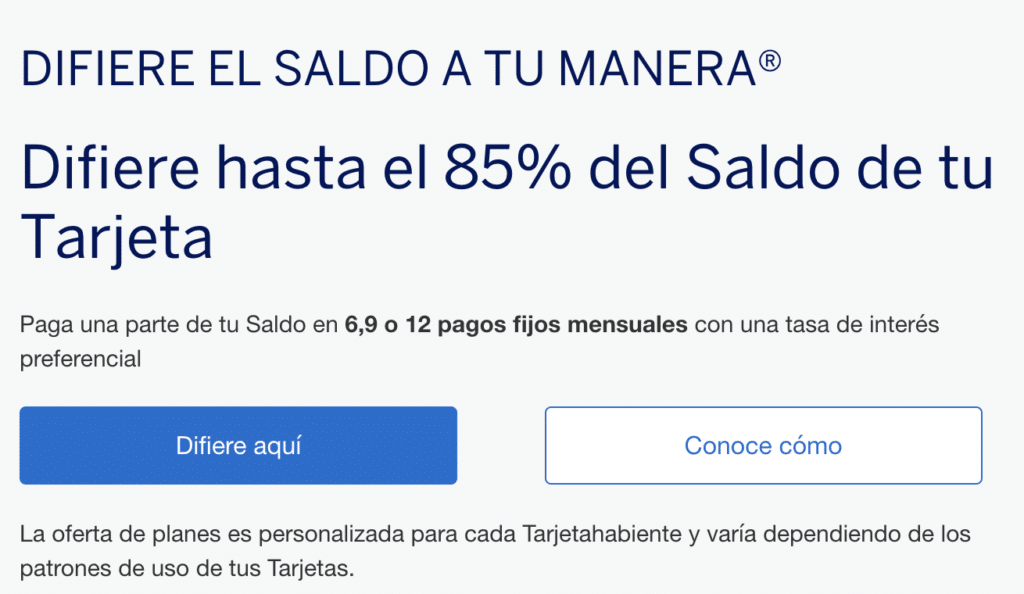

Pago Diferido

Otra opción es pagar tus compras días o meses después de haberlas realizado. Esto significa que puedes pagar el total de tu compra en cuotas mensuales o en un solo pago, pero con intereses adicionales. Esto depende del acuerdo que hagas con la tienda o el banco emisor, recuerda que con algunos bancos tendrás que hacer una llamada para saber si esto es posible.

Al hacer este tipo de compras es importante que tomes en cuenta el tipo de la tasa de interés, es decir el costo adicional que pagarás conforme pase el tiempo, pueden ser dos tipos, tasa fija (el porcentaje adicional que pagues de tu compra seguirá igual hasta que termines de pagarlo) y la tasa variable (el porcentaje adicional puede subir o bajar con el paso del tiempo).

-

Meses Sin Intereses

Algunos comercios ofrecen la opción de pagar a meses sin intereses con tu tarjeta de crédito. Esto significa que puedes dividir el total de tu compra en pagos mensuales y no pagar intereses adicionales. Sin embargo, ten en cuenta que si no pagas a tiempo o no cumples con los requisitos de la promoción, podrías terminar pagando el interés correspondiente de tu tarjeta de crédito.

Después de acordar con el negocio el plazo para pagar tu compra, que puede ser de 3 a 18 meses, dependiendo del negocio y tus posibilidades económicas, la entidad financiera de tu tarjeta de crédito asumirá la deuda y realizará el pago de inmediato. Sin embargo, tú te encargarás de pagar la cuota fija que no cambiará mes con mes, por ejemplo, si compras la computadora de $24,000 pesos a 6 meses sin intereses, pagarás $4,000 pesos cada mes, durante seis meses hasta cubrir el costo total.

El funcionamiento de los meses sin intereses es similar a dividir el costo de una compra grande, en pagos mensuales más manejables, por ejemplo, si quieres comprar una computadora que cuesta $24,000 pesos, pero no tienes la cantidad disponible, puedes optar por la opción de meses sin intereses.

¿Cómo Sacar una Tarjeta de Crédito?

Solicitar una tarjeta de crédito es un proceso sencillo que se puede realizar en línea o en persona en la entidad financiera de tu elección. Sin embargo, antes de solicitar una tarjeta de crédito, es importante que conozcas los requisitos necesarios y cómo se evalúa tu historial crediticio.

Requisitos para Solicitud

- Ser mayor de edad (18 años de edad)

- Identificación oficial

- Comprobante de ingresos (pueden incluir recibos de nómina, estados de cuenta bancarios, declaraciones de impuestos, o constancias de ingresos emitidas por tu empleador)

- Historial crediticio (a menos que sea prepago)

- Cuenta bancaria

- Domicilio

- CURP

Más información sobre: ¿Cómo sacar una tarjeta de crédito?

Tarjetas de Crédito Recomendadas

A continuación te presentamos algunas tarjetas de crédito que recomendamos por su transparencia, índice de aprobación, CAT y servicio de atención al cliente. Ten en cuenta que, dependiendo de tu perfil, algunas de estas tarjetas pueden no estar disponibles para ti y tendrás que solicitarlas directamente a la empresa de la tarjeta de crédito para obtener más información.

Leer más: Mejores tarjetas de crédito

Evaluación del Historial Crediticio

Un historial crediticio malo se considera así cuando tiene los siguientes elementos negativos como:

- Pagos atrasados frecuentes

- Cuentas enviadas a cobranza

- Altos niveles de endeudamiento

- Múltiples solicitudes de crédito en un periodo corto

- Cargos por incumplimiento de pago

Supongamos que tienes un historial de pagos tardíos en el último año de tu tarjeta de crédito, o una cuenta que fue enviada a cobranza, es probable que tu puntaje crediticio sea bajo (digamos, menor a 600 puntos) en este caso los bancos te van a considerar un cliente de alto riesgo. En este caso es posible que te aprueben una tarjeta de crédito con un límite bajo como de $10,000 y con una tasa de interés muy alta.

Por el contrario, un buen historial crediticio considera las siguientes características:

- Pagos siempre a tiempo

- Utilización del crédito menor al 30% del límite autorizado

- Sin cuentas negativas (cobranza, embargos, etc.)

- Pocas o nulas solicitudes de créditos recientes

- Mezcla saludable de tipos de créditos (tarjetas de crédito, hipotecas, préstamos)

Un buen puntaje crediticio de entre 750 a 850 puntos se considera excelente, y con este puedes ser candidato a mayores límites de crédito a partir de $50,000 o más.

Conclusión

Esperamos que después de leer este artículo estés más informado para tomar una mejor decisión y sepas que una tarjeta de crédito es una buena opción para tus finanzas siempre y cuando la uses con responsabilidad, de ser así, incluso podrías obtener préstamos para comprar una casa, un coche o para invertir en algún emprendimiento que tengas en mente.

Por el contrario, si lo usas irresponsablemente puede terminar siendo un gran problema para tus finanzas, por eso te recomendamos que pagues siempre más del mínimo y que hagas una buena comparación de las diferentes tarjetas en el mercado; sin olvidar revisar los términos y condiciones de cada una de tus opciones para que adquieras la que más te convenga y aplique a tus necesidades.

Índice

Comments (0)