¿Qué es Diversificación y Por Qué Puede Asegurar tu Futuro?

Descargo: Este artículo puede contener enlaces de afiliados por los que podemos ser compensados. Para ver nuestra declaración de anunciante, haz clic aquí. Para ver nuestros socios, haz clic aquí.

El interés por invertir en acciones es algo cada vez más popular, gracias a que hoy en día casi cualquier persona puede hacerlo, sin importar su nivel económico. Aunque hay muchísima información disponible para empezar, no debes olvidar que cualquier mercado es cambiante, y no existe una fórmula mágica que te asegure ganancias inmediatas, por lo tanto, el riesgo financiero siempre está presente, en mayor o menor medida.

Pero no te preocupes, pues los expertos en inversiones han desarrollado estrategias a lo largo del tiempo y descubrieron algo en común que reducía significativamente el riesgo: la diversificación. Esta palabra que quizá ya has escuchado antes, en términos generales, significa elegir más de una cosa; pero en una inversión implica repartir los fondos entre varios activos. De esta forma, si un activo tiene pérdidas, el dinero invertido en los demás no saldrá afectado.

¿Qué es la Diversificación?

La diversificación es una estrategia financiera usada para gestionar el riesgo, con el objetivo de reducirlo. En lugar de invertir todo el dinero en una sola empresa, industria, sector o categoría de activos, los inversionistas lo reparten entre varias empresas, industrias o tipos de activos diferentes. Popularmente, a esta técnica se le llama “no poner todos los huevos en la misma canasta”.

Además de minimizar el riesgo lo más posible, la diversificación distribuye las inversiones para que la exposición de un solo tipo de activo sea limitada, lo cual ayuda también a reducir la volatilidad de la cartera de inversión a lo largo del tiempo.

La diversificación en una cartera de inversiones es una mitigación del riesgo. El objetivo es reducir las pérdidas invirtiendo en diversas clases de activos. Si una cartera tiene acciones, bonos, bienes inmuebles y criptodivisas, y las acciones pierden un 90% de su valor, la salud general de la cartera permanece estable porque las otras clases de activos no cambiaron de valor.

Como ves, la diversificación puede ayudar a mitigar el riesgo y la volatilidad de tu cartera de inversión, reduciendo drásticamente el número y la gravedad de las pérdidas, especialmente cuando se trata de inversiones con altas ganancias, pero al mismo tiempo muy arriesgadas.

Eso sí, no olvides que la diversificación no te asegura beneficios ni tampoco garantiza al 100% evitar pérdidas. Una cartera diversificada contiene una combinación de distintos tipos de activos financieros y vehículos de inversión, pero es solamente una estrategia más que intenta limitar la exposición a un único activo o riesgo.

¿Por qué es Importante la Diversificación?

La gente invierte para ganar dinero. Sin embargo, la realidad de la inversión es que perderás dinero. Quizá no pierdas el dinero para siempre, aunque eso es posible, pero definitivamente lo perderás durante un periodo de tiempo hasta que la clase de activos se recupere.

La realidad de la inversión es la razón por la que la diversificación es importante. Como inversionista, es muy difícil perder el 100% de una cartera de inversiones. Para aliviar el dolor de perder dinero en una clase de activos, como las acciones, diversificamos y compramos bonos para equilibrar las pérdidas y las ganancias.

La diversificación no pretende maximizar los beneficios. La diversificación es para reducir las pérdidas.

Una de las claves de la diversificación es tener una variedad de inversiones que se comporten de forma diferente en mercados similares. Por ejemplo, cuando los precios de las acciones suben, los rendimientos de los bonos tienden a bajar. En este caso decimos que las acciones y los bonos están correlacionados negativamente, pero incluso cuando ambos se comportan igual, las acciones tienden a tener una volatilidad mucho mayor, lo que significa que ganan o pierden mucho más que los bonos.

Lo cierto es que, aunque no todas las inversiones de una cartera bien diversificada están correlacionadas negativamente, el principal objetivo de la diversificación es adquirir activos que no se comporten igual entre sí, de modo que las caídas del valor de uno no afecten a los demás.

Saber más: ¿Qué son los dividendos?

Las Mejores Estrategias para Diversificar

Ahora que ya conoces la importancia de diversificar tus inversiones, lo más probable es que te estés preguntando cómo hacerlo y qué estrategia deberías seguir. Lo primero que debes saber, es que no existe una receta infalible para invertir dinero y generar ganancias sin riesgos. Además, si una estrategia le funciona muy bien a una persona, eso no significa que le vaya a servir de igual forma a otra, pues los perfiles de inversión varían en función de numerosos factores.

Finalmente, aunque existen numerosas estrategias para diversificar, lo mejor de todo es que la mayoría pueden combinarse, y así aumentar el nivel de diversificación dentro de una misma cartera. A continuación, te presentamos las principales técnicas para diversificar tus inversiones:

-

Tipos de Activos

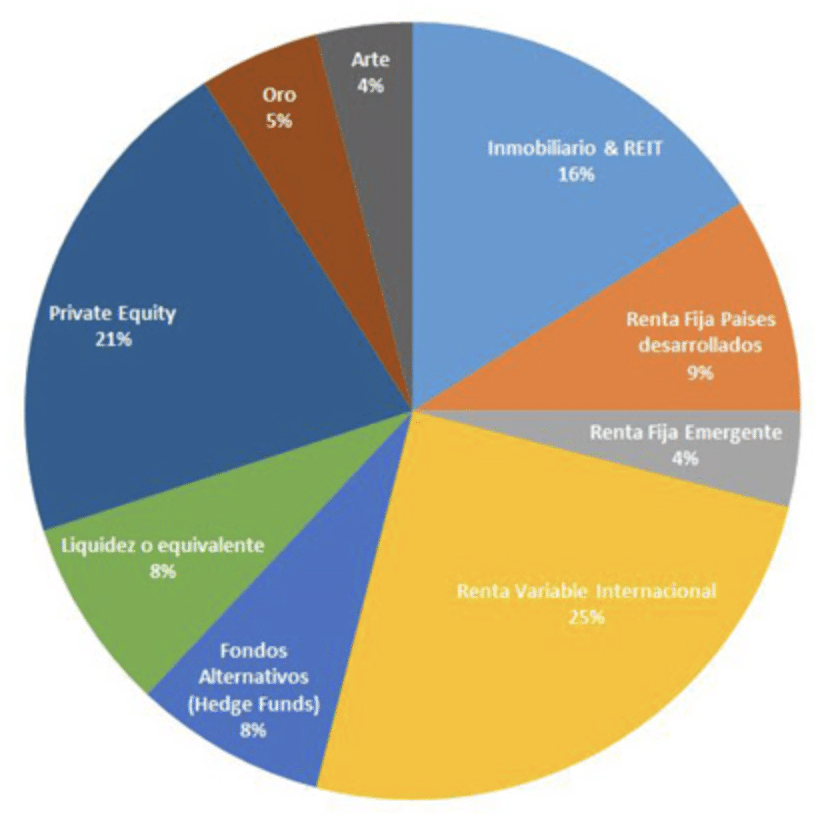

Este es el método más común para diversificar una cartera de inversión, y consiste en elegir entre distintas clases de activos, y determinar qué porcentajes del capital asignar a cada uno. Por supuesto, cada categoría de activo implica una serie diferente y única de riesgos y beneficios. Ahora bien, los principales tipos de activos son:

| Acciones | También llamadas participaciones de una empresa que cotiza en bolsa |

| Bonos | Son certificados de deuda o promesas de pago a futuro, y pueden emitirse por una entidad pública o privada |

| Bienes inmuebles | Invertir en bienes raíces abarca comprar desde terrenos, edificios, viviendas, hasta los depósitos de agua y minerales |

| Fondos cotizados (ETF) | Se trata de cestas de valores negociables, las cuales replican el valor de un índice, una materia prima o un sector |

| Materias primas | Bienes utilizados para la producción de productos o la prestación de servicios |

| Dinero en efectivo y sus equivalentes | En esta categoría entran instrumentos financieros como pueden ser letras del Tesoro, certificados de depósito, así como otras inversiones a corto plazo y de bajo riesgo |

-

Industrias o Sectores

Como es lógico suponer, las industrias tienen formas diferentes de trading. Peor no solo eso, pues dependiendo el sector económico al que pertenezcan, están sujetos a ciertas regulaciones gubernamentales que pueden impactar seriamente en su desempeño y, como resultado, en sus ganancias anuales.

Para contrarrestar ese efecto, muchos inversionistas prefieren diversificar su cartera entre sectores distintos, combinando tipos de inversiones que, de una forma u otra, contrarresten el riesgo.

-

Ciclo de Vida de la Empresa

En este caso podemos encontrar dos categorías: valores de crecimiento o de valor. Las de crecimiento las de empresas accionistas, que se espera que tengan un incremento en sus ganancias o ingresos superior al promedio de su sector. Por el contrario, las de valor son la compra de acciones de empresas de mayor tamaño, bien establecidas y con una trayectoria larga, por lo que tienen ganancias, pero cotizan a un valor inferior al del mercado.

Como te habrás dado cuenta, las acciones de crecimiento generalmente son más arriesgadas, ya que el rendimiento de la empresa podría ser menor al esperado. Sin embargo, en buenas condiciones estas empresas pueden superar las expectativas, generando ganancias aún mayores de lo previsto.

Por otro lado, como ya mencionamos antes, las empresas de valor están más consolidadas y son más estables, y aunque es posible que ya hayan experimentado la mayor parte de su potencial, normalmente implican menos riesgos.

Te puede interesar: ¿Qué son las empresas socialmente responsables?

Pros y Cons de la Diversificación

A lo largo de este artículo hemos querido dejar una cosa bien clara: el principal objetivo de la diversificación es reducir el riesgo, pues si ocurren perturbaciones en el mercado es probable que afecten por igual a todas las inversiones que estén en la misma categoría. Pero la diversificación también tiene otras ventajas. Algunos inversionistas consideran que esta práctica se hace más interesante, pues permite explorar diferentes estrategias y mercados.

Sin embargo, la diversificación también tiene sus inconvenientes. Entre más activos diversificados tenga tu cartera de inversión, más tiempo te costará gestionarla e incluso podría salirte más cara, pues la compra y venta de diferentes activos conlleva más gastos de transacción y comisiones de corretaje o brókers. Y no solo eso, no olvides que la diversificación funciona en ambos sentidos, es decir, se reduce tanto el riesgo como las posibles ganancias en muchos casos.

En general, la diversificación tiene las siguientes ventajas y desventajas:

- Reduce el riesgo

- Protege contra la volatilidad del mercado

- Ofrece ganancias más altas a largo plazo

- Limita las ganancias a corto plazo

- La gestión requiere mucho tiempo

- Mayores gastos de transacción y comisiones

Cuando pienses en cómo invertir tu dinero, recuerda que la diversificación es primordial. Como puedes ver, la diversificación que se hace sin planificación o en exceso puede perjudicar la salud financiera de tus inversiones, porque si tienes demasiados activos diversificados en una cartera, podrías enfrentarte a mayores costes de gestión, y lo que es peor, a costa de menores beneficios. Además, gestionar carteras muy diversificadas lleva más tiempo, y es más difícil saber lo que ocurre en cada uno de los activos que tienes para tomar decisiones oportunas.

Pero si se hace moderadamente y con suficiente información, además de una buena estrategia, la diversificación te permitirá disminuir el riesgo global de tu cartera de inversión. Un ejemplo de esto son las acciones fraccionarias que en lugar de invertir todo tu dinero en un único activo, lo habrás repartido entre distintos activos, sectores o plazos.

Acerca de: Coste de oportunidad ¿Qué es?

Brokers para Empezar a Invertir

Las formas de invertir en bolsa, bienes inmuebles, criptomonedas y metales preciosos, tanto en el país como en el extranjero, están creciendo significativamente gracias a la tecnología. A continuación se recomiendan corredores de bolsa para empezar a invertir hoy mismo:

Índice

Comments (0)