¿Qué es Crédito Revolvente?

Un crédito revolvente es una línea de crédito que permanece disponible incluso después de que pagues el saldo. Normalmente hay un límite en la cantidad de crédito disponible para el prestatario. El prestatario siempre tiene la opción de pagar el saldo en su totalidad o hacer pagos parciales. De hecho, el prestatario no tiene que hacer pagos en absoluto (aunque se acumularán intereses y el saldo crecerá).

Un crédito revolvente es una línea de crédito que permanece disponible a lo largo del tiempo, aunque pagues todo el saldo.

En cuanto pagues una parte del saldo, digamos $1,000, esa cantidad ($1,000) estará inmediatamente disponible para que la vuelvas a gastar.

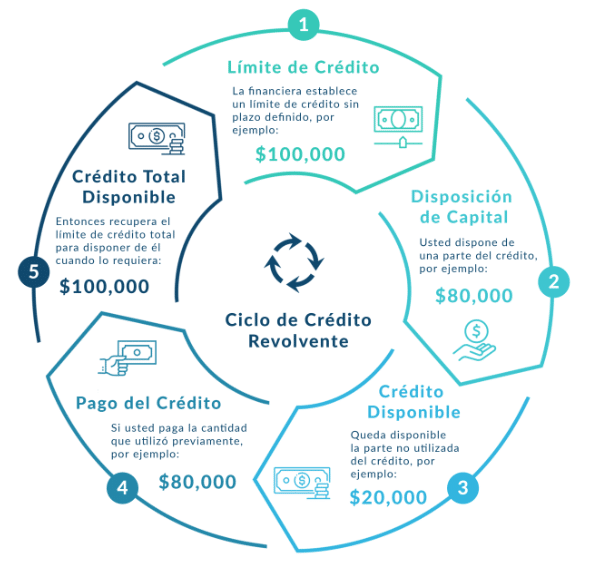

¿Cómo Funciona el Crédito Revolvente?

Cuando a un prestatario se le aprueba un crédito revolvente, el banco o la institución financiera determinará el límite de crédito apropiado para ese prestatario. Un límite de crédito es la cantidad máxima de dinero que una entidad financiera está dispuesta a prestar a un cliente que quiere pedir fondos prestados.

Un crédito revolvente suele aprobarse sin fecha de vencimiento. El banco permitirá que el acuerdo continúe mientras el prestatario realice los pagos. Con el tiempo, el banco puede aumentar el límite de crédito para animar a sus clientes más fiables a gastar más.

El prestatario puede pagar el saldo total (dinero gastado) cada mes. Así se evitan los intereses. Sin embargo, si el prestatario no paga el saldo pendiente, se devengarán intereses. Las líneas de crédito, debido a su comodidad, suelen cobrar tipos de interés más altos que otros tipos de deuda.

Los prestamistas tienen en cuenta varios factores sobre la capacidad de pago del prestatario antes de fijar un límite de crédito. Para un particular, los factores incluyen la puntuación crediticia, los ingresos actuales y la estabilidad laboral. En el caso de una empresa, el banco reseña el balance, la cuenta de resultados y el estado de tesorería.

Tipos de Crédito Revolvente

Un crédito revolvente puede estar garantizado o no. Hay grandes diferencias entre ambos. Una línea de crédito asegurada está garantizada por un aval, como una vivienda en el caso de un crédito hipotecario. Un crédito revolvente no garantizado no está avalado por una garantía, ni por un activo, por ejemplo, una tarjeta de crédito. Estos son los distintos tipos de crédito revolvente:

- Crédito hipotecario

- Líneas de crédito personales

- Tarjetas de crédito

Las empresas suelen tener líneas de crédito revolvente garantizadas por activos propiedad de la empresa. Por ejemplo, un banco puede fijar el límite de crédito de una empresa en el 80% del saldo de existencias de esa empresa (lo que venda esa empresa). Si la empresa incumple su deuda, el banco puede embargar el inventario y venderlo.

Un crédito revolvente puede ser una forma arriesgada de pedir prestado si no se gestiona con prudencia. Una parte importante de tu score crediticia (30%) es tu tasa de utilización del crédito. Un índice de utilización del crédito elevado puede tener un impacto negativo en tu score crediticio. La mayoría de los expertos en crédito recomiendan mantener este índice en un 30% o menos. Tenemos un artículo con las mejores tarjetas de crédito que te puede interesar si buscas el mejor índice.

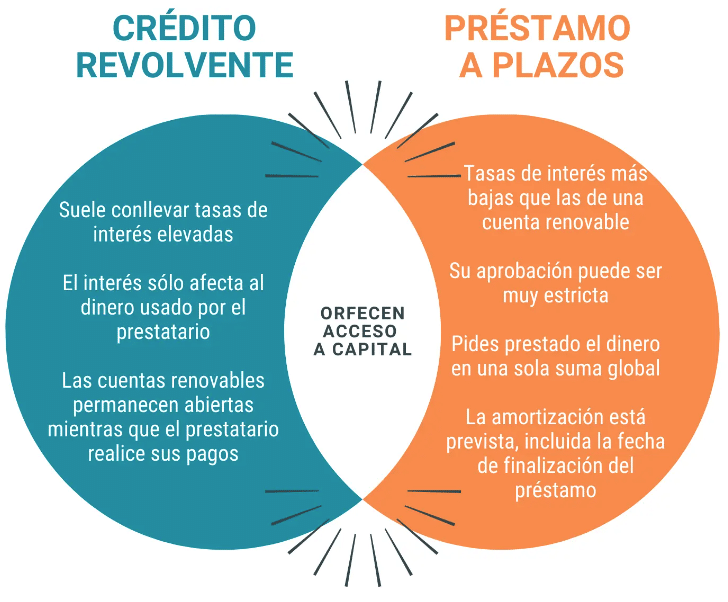

Un Crédito Revolvente Frente a un Préstamo a Plazos

Un crédito revolvente difiere de un préstamo a plazos, que requiere un número fijo de pagos durante un periodo fijo de tiempo. Un crédito revolvente sólo requiere un pago mínimo, basado en el saldo actual.

Un crédito revolvente implica que una persona está preaprobada para un préstamo. Esto significa que, una vez que tengas una línea de crédito revolvente, nunca tendrás que rellenar una nueva solicitud ni solicitar una evaluación crediticia. Un crédito revolvente es para que lo utilices tantos años como quieras si mantienes una relación positiva con el prestamista.

Si vas a hacer una compra muy grande, como una casa, querrás un préstamo a plazos en lugar de una línea de crédito. Una línea de crédito no está diseñada para financiar compras grandes y poco frecuentes. En cambio, está pensada para que financies tus compras cotidianas, como la comida y la gasolina.

¿Cómo Puede Ayudar el Crédito Revolvente a tu Score Crediticia?

Un crédito revolvente puede aumentar tu score crediticia si lo utilizas con responsabilidad. Para sacar el máximo partido al crédito revolvente, realiza los pagos mínimos puntualmente. Intenta hacer más pagos que el mínimo o paga todos los meses la totalidad de tus saldos para evitar que te cobren intereses. Y procura mantener tu ratio de utilización del crédito por debajo del 30%. Esto significa que si tu línea de crédito es de $10,000, debes intentar no gastar más de $3,000 de tu línea de crédito en un solo ciclo de facturación. Y si aún no tienes tu tarjeta, puedes entrar aquí para ver cómo sacar una tarjeta de crédito.

Cómo Mantener el Control del Crédito Revolvente

Seguramente, no quieres sufrir las consecuencias de no pagar tu tarjeta de crédito. Así que, unos sencillos pasos pueden ayudarte a pagar un saldo renovable e incluso pueden ayudar a tu score crediticia.

-

Gasta de forma responsable

Éste es un buen consejo, tanto si tienes un saldo renovable como si no. Pero si tienes saldo, asegúrate de tener en cuenta lo que ya debes cuando pienses en gastar más.

-

Paga más que el mínimo

Siempre que sea posible, paga más que la cantidad mínima adeudada. Esto podría ayudarte a liquidar el saldo más rápidamente y posiblemente a pagar menos intereses. O puedes hacer un pago para no generar intereses.

-

Considera de pagar primero los préstamos con intereses más altos

Para pagar menos intereses en total, puedes plantearte pagar primero las cuentas con intereses más altos. Esto se conoce como el método de la avalancha de deudas.

-

Haz todos los pagos a tiempo

Si sabes usar una tarjeta de crédito, debes estar consciente de que los pagos puntuales pueden ayudarte a evitar los recargos por demora e incluso pueden ayudarte a mejorar tu puntuación crediticia si los haces con regularidad.

-

Controla tu score crediticio

Varios servicios ofrecen informes de crédito gratuitos o puedes consultar el círculo de crédito o el buro de crédito. Es importante que compruebes regularmente tu reporte y busques errores.

Cómo un Crédito Revolvente Puede Perjudicar tu Score Crediticio

Es posible tener una línea de crédito revolvente durante muchos años y aun así perjudicar tu score crediticia. Esto es importante cuando quieres pedir dinero prestado más allá de tu tarjeta de crédito, como una hipoteca. He aquí cómo reducir tu score crediticio con una línea de crédito revolvente.

-

Impagos

Dado que el historial de pagos es el principal factor de tu puntuación crediticia, un retraso o impago en una cuenta de crédito revolvente puede afectar negativamente a tu crédito.

-

Índice de utilización del crédito

Tu índice de utilización del crédito, o la cantidad de crédito revolvente que utilizas en relación con tus límites de crédito, es un factor importante en tu puntuación crediticia. Utilizar más del 30% de tu crédito disponible en una sola cuenta revolvente y en todas tus cuentas revolventes puede tener un efecto negativo mayor en tu puntuación crediticia que el que tendría un índice de utilización del crédito más bajo. Si tienes una tarjeta de crédito con un límite de $10,000, por ejemplo, intenta evitar tener un saldo de más de $3,000. Lo mismo ocurre si tienes saldos elevados en varias tarjetas: Tener un saldo de $5,000 en una tarjeta con un límite de $10,000 y un saldo de $2,000 en una tarjeta con un límite de $6,000 te da un índice total de utilización del crédito del 43.5%, lo que podría perjudicar a tu crédito.

-

Cerrar cuentas

Cerrar una cuenta aumenta tu índice de utilización del crédito al reducir la cantidad total de crédito de que dispones. Aunque ya no utilices una cuenta de crédito revolvente, cerrarla podría perjudicar tu score crediticia, así que es mejor mantenerla abierta.

Comments (1)

saludos ::: ok : consecuentes srs ... agradesco su oferta y el metodo que aplican de tarjeta de credito ...ok solicito la de credito recurrente ¿ para un p2p internacional ok puenden ser garantes =? si es si indiquenme los datos ok atm R T desde VENEZUELA .- espero su noticia