¿Necesitas algo de dinero extra para tal vez pagar una deuda, hacer una compra como un auto, una moto, financiar un proyecto personal ? Pues los préstamos personales pueden ser muy buenos para financiar gastos por imprevistos, un viaje, emprender un negocio o hasta para consolidar una deuda.

Normalmente los préstamos tienen una tasa fija que se ajusta de acuerdo al monto y el plazo que acordarás pagar. Por lo que, será fundamental que compares las opciones disponibles para ver cuál se adapta más a tu perfil y a tus necesidades.

¿Qué son los Préstamos Personales?

Los préstamos personales son un tipo de financiamiento que puedes solicitar a un banco, fintech, cooperativa de crédito, institución financiera o por medio de un intermediario. Un préstamo personal te sirve para cubrir gastos como comprar un coche, pagar tus estudios, hacer un viaje, un gasto médico, amoblar tu casa o cualquier necesidad que tengas.

Un préstamo personal es dinero prestado por un prestamista que devuelves en cuotas mensuales. Puedes gastar el dinero en lo que quieras.

La idea de solicitar un préstamo personal es que acuerdas devolver el dinero prestado en cuotas periódicas durante un plazo de tiempo determinado, puede ser 6 meses, 1 año o hasta 5 años. En estas cuotas se incluye el pago a capital (la cantidad de dinero que pediste prestada) y los intereses (el costo adicional que se paga por el préstamo).

Tipos de Préstamos Personales

Al solicitar un préstamo personal, es importante que sepas qué tipos existen. Hay préstamos personales para los que tienen mal crédito y préstamos sin buró y préstamos personales para usos específicos, como préstamos para coches. En esta sección repasamos los tipos de préstamos personales.

-

Préstamos Garantizados

Estos préstamos los tienes que respaldar con algún tipo de garantía, como una propiedad (por ejemplo, una casa, un terreno o un automóvil). Si no pagas el préstamo, el prestamista puede tomar la garantía para cubrir la deuda.

-

Préstamos sin Garantía

La mayoría de los préstamos personales son sin garantía, lo que significa que no necesitas respaldar tu préstamo con un bien personal. El prestamista confía en tu capacidad de pago, ya que se basa en tu historial crediticio y situación financiera. Por ejemplo, los préstamos bancarios a largo plazo no requieren ningún tipo de garantía.

-

Préstamos con Aval

En estos préstamos, necesitas un aval, es decir, alguien que se comprometerá a pagar el préstamo en caso de que no puedas hacerlo. El aval es responsable si no cumples con los pagos. En algunos casos el aval también pone una garantía (alguna propiedad). El requisito de un aval es habitual entre los préstamos para jóvenes.

-

Préstamos para Estudiantes

Algunos préstamos personales se conceden sólo a personas que necesitan dinero por un motivo concreto. Por ejemplo, los préstamos para estudiantes son habituales y el dinero debe utilizarse para pagar la matrícula, los libros o los gastos relacionados con los estudios.

-

Préstamos de Interés Variable y Fijo

La forma en que el prestamista aplica los intereses es otra característica que separa los distintos tipos de préstamos personales. Un préstamo de interés variable significa que el tipo de interés cambia a lo largo de la vida del préstamo. Un año puede ser del 70% y otro del 25%.

En contraste, un préstamo de interés fijo tiene una tasa de interés que permanece constante durante todo el plazo del préstamo, lo que facilita la planificación de pagos.

-

Préstamos sin Historial Crediticio

Algunos prestamistas ofrecen préstamos diseñados para personas sin historial de crédito o con crédito limitado. Las tasas de interés suelen ser más altas debido al mayor riesgo del prestamista. Los préstamos sin comprobar ingresos suelen ser préstamos que tampoco requieren que tengas historial crediticio.

-

Préstamos para Automóviles

Un préstamo para coche es un tipo de préstamo personal. Al igual que un préstamo estudiantil, un préstamo para coche es una financiación para una moto o un coche; en otras palabras, el dinero que pides prestado debe utilizarse para comprar un vehículo.

10 Mejores Préstamos Personales

Fintech Futuro ha revisado más de 40 empresas de préstamos personales. A continuación te presentamos las que consideramos las mejores. Lo medimos en función de la transparencia, las opiniones de los clientes en Play Store o Apple, la reputación del servicio de atención al cliente y mucho más.

Pide hasta $5,000 MXN con Baubap, préstamos al instante sin buró. Invita amigos y gana dinero, ¡hasta el 50% de intereses de vuelta! Soluciones financieras rápidas.

Acceso inmediato a préstamos con Tala Mobile. Sin aval, hasta $10,000 de crédito, tasa fija desde 11%. Servicio al cliente disponible, transparente y confiable.

Obtén préstamos en línea con Credy. Sin intereses en el primer préstamo, hasta $30,000 MXN en un clic. Rápido, seguro y personalizado. Solicita en minutos desde casa.

Gana confianza y mejores préstamos en línea con Credilikeme. Desde $1,000 hasta $12,000 al subir de nivel. Crédito gamificado para jóvenes y adultos.

SuperTasas.com ofrece créditos con tasas atractivas y préstamos de hasta $200 mil pesos. Además, inversiones en línea desde $1 peso con rendimientos de hasta 13.50% anual.

¡Consigue hasta $26,800 m.n en minutos con DiDi Préstamos! Tasas competitivas del 5% al 12%. Proceso rápido, sin aval y 100% en línea para tus necesidades financieras.

Requisitos para Solicitar un Préstamo Personal

A continuación te mostraremos los requisitos más comunes para solicitar un préstamo en alguna institución financiera:

- 18 años para poder solicitar un préstamo personal.

- Tener una fuente de ingresos estable, ya sea como un trabajo de tiempo completo, parcial o informal.

- Muchas veces, se requiere tener un historial crediticio.

- Identificación oficial, comprobante de ingresos y comprobante de domicilio.

En algunos casos si es tu primera vez que pides un préstamo y no has tenido una tarjeta de crédito que pueda mostrar tu comportamiento, también las instituciones lo pueden evaluar de acuerdo a tu historial de pago de servicios como el de tu celular.

Préstamos Personales por Crowdlending

En lugar de pedir dinero prestado a una institución financiera, puedes considerar algo llamado crowdlending.

El crowdfunding es un tipo de financiación en el que desconocidos en Internet prestan dinero a personas que lo necesitan. La ventaja de pedir dinero prestado de esta manera es que los tipos de interés son más bajos y los requisitos más flexibles.

Suena extraño, y quizá arriesgado, pero las plataformas de crowdlending son intermediarios terceros altamente regulados. Su trabajo consiste en asegurarse de que ambas partes, el prestamista y el prestatario, realizan transacciones de fondos de forma segura y transparente.

El proceso de solicitud de un préstamo personal a través del crowdlending es el mismo que pedir un préstamo a un banco o entidad financiera. La única diferencia es que los inversores particulares, y no los empleados de la entidad financiera, son quienes revisarán tu información y decidirán si te prestan dinero o no.

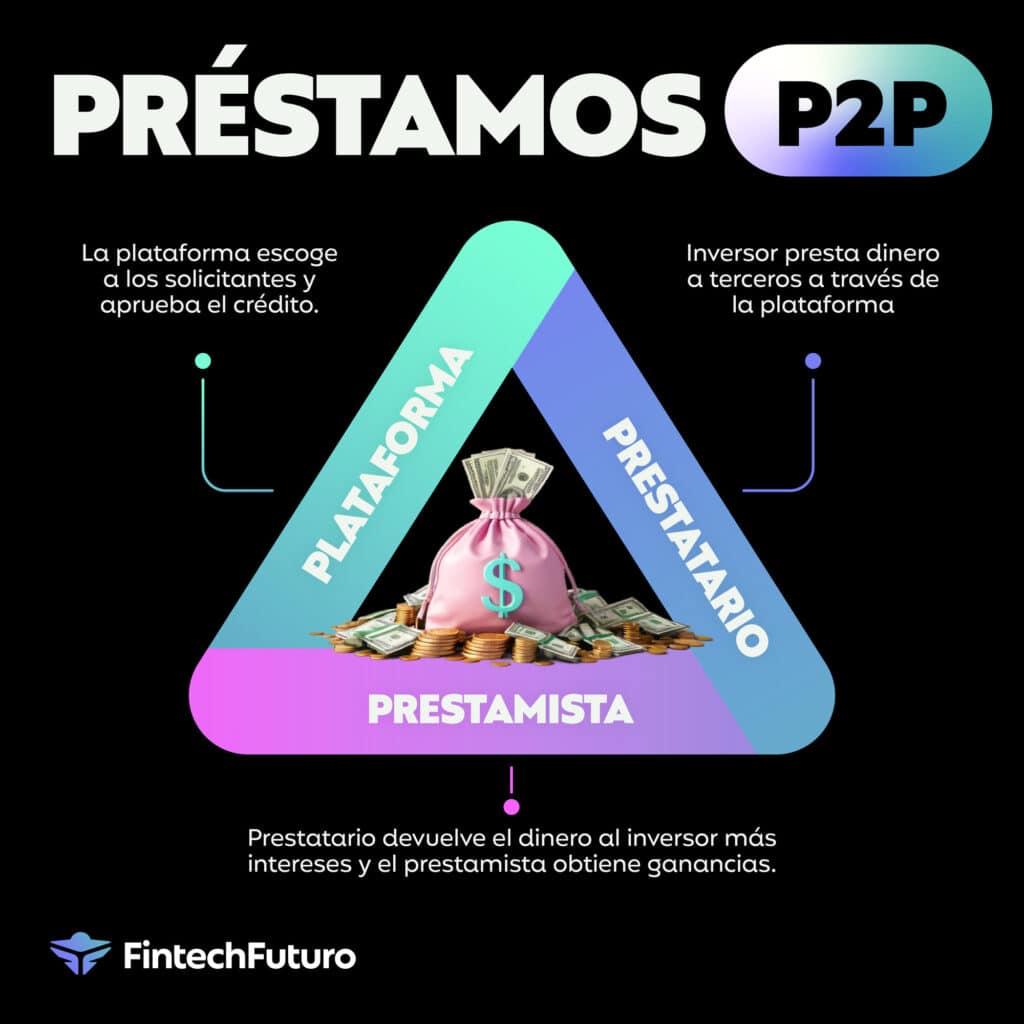

Préstamos entre Particulares (P2P)

En el caso de los préstamos peer to peer (P2P) es un tipo de crowlending que está más enfocado a personas físicas, es decir préstamos entre particulares. En este caso los préstamos son de una persona a otra persona mediante una plataforma, porque ésta conecta al prestamista y al prestatario.

La diferencia principal entre el crowlending y los préstamos P2P es el origen de los fondos para los préstamos. En el crowlending los fondos provienen de múltiples inversionistas que financian un préstamo en conjunto, mientras que en el P2P, los fondos provienen de personas individuales que actúan como prestamistas. Debajo te mostramos algunas de las plataformas de préstamo entre particulares que te recomendamos consultar:

Yotepresto, préstamos e inversiones entre personas! Solicita hasta $400,000 o invierte desde $200. Tasas justas desde 8.90% hasta 38.90% anual.

Descubre servicios financieros accesibles con Kubo Financiero: préstamos de hasta $100,000 MXN desde 16.50% y oportunidades de inversión desde $50 MXN con rendimientos de hasta 14.60%.

Doopla, la primera fintech regulada, ofrece préstamos hasta $300,000 MXN con tasas desde 12%. Inversionistas pueden obtener rendimientos de hasta 34% anual.

Prestadero te ofrece invertir o prestar. Sin garantías ni aval, montos desde $10,000 hasta $300,000. Obtén rendimientos del 10.9% al 30.9% anual.

Cómo Calcular el Costo de un Préstamo

Para calcular el préstamo y entender cuánto tendrías que pagar y no llevarte ninguna sorpresa cuando tengas que pagar es importante entender ¿cómo funcionan los intereses y el plazo del préstamo? Acá te explicamos los 3 factores que necesitas entender primero, así como la fórmula para calcular el costo del préstamo:

- Monto del préstamo (P): Cantidad de dinero solicitado

- Tasa de interés anual ( r) : Es el porcentaje que el prestamista cobra por prestar

- Plazo del préstamo en años (n) : el tiempo acordado para pagar el préstamo

Costo Total del Préstamo (MXN) = P×(1+r)n−1r×(1+r)n

El monto del préstamo es de $50,000 MXN (P) y la tasa de interés anual es de 12% (r) y la duración es de 3 años (n)

Sustituimos los valores dados en la fórmula P×(1+r)n−1r×(1+r)n:

- Costo Total del Préstamo (MXN)=50,000 × 0.12 × (1+0.12) 3/ (1+0.12) 3−1

- Costo Total del Préstamo (MXN)=$20,813.5285 MXN

Por lo tanto, el costo total del préstamo sería de $20,813.52 pesos durante un periodo de 3 años con una tasa de interés del 12% anual para un préstamo de $50,000 MXN.

¿Y el CAT?

El CAT o Costo Anual Total, es un indicador para saber el costo total de un préstamo en forma de porcentaje anual. Este incluye todos los costos asociados con el préstamo, la tasa de interés, otros cargos como seguros, comisiones, entre otros.

Aprende más sobre: ¿Qué es el CAT?

Regulación de los Prestamistas

La regulación financiera se refiere a las leyes, normativas y políticas que establece un gobierno para supervisar y controlar las actividades de las instituciones que ofrecen servicios financieros, como los préstamos personales y los créditos. En este caso, estas regulaciones tienen el objetivo de proteger a los consumidores y que los servicios sean seguros y justos. En México las leyes que sustentan esta regulación son las siguientes:

-

Ley de Instituciones de Crédito

Esta ley regula las operaciones y servicios que pueden ofrecer los bancos, incluyendo los préstamos personales. Establece los requisitos, límites y condiciones para el otorgamiento de créditos.

-

Ley Fintech

Regula las operaciones de las instituciones de tecnología financiera (fintechs) que ofrecen préstamos personales y otros servicios financieros a través de medios electrónicos.

Sigue leyendo: Ley Fintech en México

-

Ley de Protección y Defensa al Usuario

Esta ley protege los derechos de los usuarios de servicios financieros, incluyendo prestatarios de créditos personales. Para leer sobre la ley de protección y defensa del usuario, consulta aquí.

-

Ley de Actividades de Crédito

Regula a las sociedades financieras de objeto múltiple (SOFOMES) que otorgan préstamos personales. Para más información sobre la Ley General de Organizaciones de Crédito, haz clic aquí.

-

Circulares del Banco de México

El Banco de México emite circulares que establecen reglas y lineamientos específicos para los créditos de nómina y otros tipos de préstamos personales. Para saber más sobre los circulares, consulta aquí.

Profeco Financieras Confiables

A través de la Procuraduría Federal del Consumidor tu puedes buscar información sobre la confiabilidad de todo tipo de empresas, en este caso, te puedes enfocar a las financieras confiables que la PROFECO recomienda, ya que esta institución se encarga de investigar y monitorear las prácticas comerciales de las empresas, así como atender quejas de los consumidores.

Consulta más: Lista Actualizada de Profeco Financieras Confiables

BNPL como Préstamo Personal

BNPL es un acrónimo de las palabras en inglés Buy now, pay later (comprar ahora, pagar después). Estas plataformas te permiten comprar por Internet y pagar tus compras en plazos mensuales o semanales, sin intereses añadidos.

Supongamos que compras en Internet un par de pendientes por $1,000 MXN. En lugar de pagar el importe total el día de la compra, las plataformas BNPL te permiten pagar $250 pesos a la semana hasta que hayas pagado los $1,000 MXN completos.

Utilizar una opción de compra ahora, pago después (BNPL) para fraccionar los pagos de una gran compra se asemeja a un préstamo personal, en el sentido de que tus pagos se dividen en cuotas iguales a lo largo de un período de tiempo. Estos préstamos suelen ser sin intereses, siempre que pagues puntual e íntegramente. Aquí tienes las plataformas de BNPL en América Latina, por si te interesan:

Compra ahora y paga después con Kueski Pay, un servicio digital de Buy Now Pay Later. Obtén préstamos para compras en línea o en tiendas físicas hasta $24,000 m.n.

Compra ahora y paga después con Klarna, la manera más sencilla de dividir tus compras en 4 pagos sin intereses. ¡Sin preocupaciones ni complicaciones! CAT 0%.

Haz tus compras con Atrato, paga a tu ritmo sin descapitalizarte. Compra ahora y paga después en hasta 24 meses, hasta $200,000 pesos, con tasas fijas y rápida aprobación.

Préstamos Personales y Crédito Hipotecario

Vamos a aprender a cómo diferenciar entre un préstamo personal y un crédito hipotecario que, a veces, puede resultar confuso e incluso podríamos llegar a pensar que son similares.

Recuerda que los préstamos personales son más flexibles y se usan más para gastos diversos, como una emergencia médica, comprar un celular, una laptop, pagar reparaciones de la casa, mientras que los créditos hipotecarios es dinero que te presta una institución financiera con el único objetivo de comprar una propiedad inmueble (casa, departamento o en algunos casos terreno).

| Préstamos Personales | Créditos Hipotecarios |

|---|---|

| No requiere garantía específica. | La propiedad adquirida actúa como garantía del préstamo. |

| Generalmente menor. | Generalmente mayor para cubrir el costo de la propiedad. |

| Plazos más cortos, por ejemplo, 1-5 años. | Plazos más largos, típicamente de 15 a 30 años. |

| Puede ser más alta debido a la falta de garantía. | Generalmente más baja debido a la garantía (la propiedad). |

| Para gastos personales diversos. | Para la compra de propiedades, como casas o departamentos. |

| Préstamo para gastos médicos inesperados. | Crédito para comprar una casa o departamento. |

Consolidación de Deudas

La consolidación de deudas no es más que un préstamo personal para pagar tus deudas. En lugar de tener 2, 3 ó 4 facturas separadas y tipos de interés distintos, la consolidación de deudas consiste en pagar todos los préstamos de una vez, pidiendo un único préstamo mayor.

Imagina que tienes las siguientes deudas:

- Tarjeta de crédito: Saldo de $5,000 MXN con una tasa de interés del 20%

- Préstamo personal: Saldo de $10,000 MXN con una tasa de interés del 15%

- Préstamo estudiantil: Saldo de $15,000 MXN con una tasa de interés del 12%

Decides consolidar estas deudas en un nuevo préstamo personal de $30,000 MXN con una tasa de interés del 10%. Una vez que obtienes el nuevo préstamo personal por $30,000 MXN, utilizas estos fondos para pagar por completo las tres deudas existentes (tarjeta de crédito, préstamo personal y préstamo estudiantil). Ahora solo tienes una deuda pendiente: el nuevo préstamo personal por $30,000 MXN con una tasa de interés del 10% y probablemente con un nuevo plazo que te dará más tiempo para pagarlo. Las siguientes empresas están especializadas en la consolidación de deudas:

Liquida deudas de tarjetas de crédito hasta $150,000 con tasas bajas, sin comisiones y pago fijo mensual. Mejora tu historial de crédito en minutos.

Préstamo Frente a Crédito

Recuerda que un préstamo personal es una cantidad concreta de dinero que te presta una entidad financiera y que tienes que devolver en cuotas fijas durante un periodo determinado. El dinero que recibes se entrega de una sola vez desde el principio. A continuación te explicamos la diferencia entre un crédito y un préstamo:

Préstamo Personal

Imagina que necesitas $80,000 MXN para comprar un auto usado. Pides un préstamo personal en línea o a un banco tradicional. Si aprueban tu préstamo recibirás los $80,000 MXN y acordarás en devolver el préstamo más intereses en mensualidades por 36 meses.

Crédito Personal

Ahora, el crédito personal es más conocido como una línea de crédito personal, que en general es una cantidad máxima de dinero que una institución financiera te permite tomar prestado de forma continua, se llama crédito revolvente. No es necesario usar toda la cantidad, sino solo lo que sea necesario y pagarías intereses sólo sobre lo que has usado.

Si tu banco te aprueba una línea de crédito de $50,000 MXN, no necesitas usar todo el dinero, y si sólo necesitas usar $10,000 para comprar una laptop, puedes usar esa cantidad de tu línea de crédito y sólo pagarías intereses mensuales sobre los $10,000 y no sobre los $50,000 MXN.

Consejos para Manejar Préstamos Personales

Antes de solicitar un préstamo, asegúrate de saber cuánto puedes pagar cada mes sin comprometer tu presupuesto. Calcula cuánto ganas mensualmente y hasta cuánto ascienden tus gastos fijos para determinar cuánto puedes destinar al pago del préstamo.

Si ganas $10,000 MXN al mes y tus gastos esenciales (como renta, alimentos y transporte) suman $6,000 MXN, podrías destinar hasta $3,000 MXN para el pago mensual del préstamo.

Investiga y compara diferentes opciones de préstamos personales, nosotros te recomendamos las fintech que hemos mencionado anteriormente, revisa las tasas de interés, plazos de pago y cargos adicionales. Ejemplo:

- Préstamo A: $20,000 MXN a 12% de interés anual, plazo de 2 años.

- Préstamo B: $20,000 MXN a 15% de interés anual, plazo de 3 años.

Elige el Préstamo A, que tiene una tasa de interés más baja y un plazo de pago más corto.

Gestión de Pagos

Configura pagos automáticos para tu préstamo desde tu cuenta bancaria. Esto te ayuda a evitar olvidos y asegura que los pagos se realicen puntualmente cada mes. Por ejemplo, configura un pago automático mensual para tu préstamo el mismo día en que recibes tu salario. Si prefieres realizar pagos manualmente, establece recordatorios en tu calendario o aplicación móvil para no pasar por alto ninguna fecha de pago. Puedes configurar notificaciones en tu teléfono que te recuerden la fecha de vencimiento del pago del préstamo.

Evitar Endeudamiento Excesivo

Cuando solicites un préstamo úsalo para gastos esenciales o situaciones urgentes, por favor evita endeudarte para cosas que no necesites o para lujos. Por ejemplo, si necesitas un préstamo para reparar tu auto con el que vas al trabajo, sí es una necesidad. Pero si solicitas un préstamo para conseguir dinero rapido para unas vacaciones de lujo en el caribe, es un gasto innecesario.

Asimismo, paga tus préstamos a tiempo y constantemente para que así evites caer en endeudamiento y puedas mejorar tu historial crediticio e incluso puedan prestarte más en el futuro.

Conclusión

Como conclusión, los préstamos personales son una gran herramienta financiera que puedes utilizar para cubrir gastos importantes o emergencias cuando no tienes todo el dinero disponible. Sin embargo, recuerda utilizarlos de manera responsable siempre pagando a tiempo y pidiendo prestado sólo lo que necesitas.

Cuando pidas un préstamo siempre recuerda evaluar tu situación financiera sobre cuánto ganas mensualmente y si podrías cubrir el costo del préstamo para que no afecte a tus finanzas, porque si manejas tus finanzas de manera responsable puedes aprovechar al máximo los préstamos personales no sólo para emergencias si no hasta para emprender algún negocio.

Comments (0)