¿Qué es el Coste de Oportunidad?

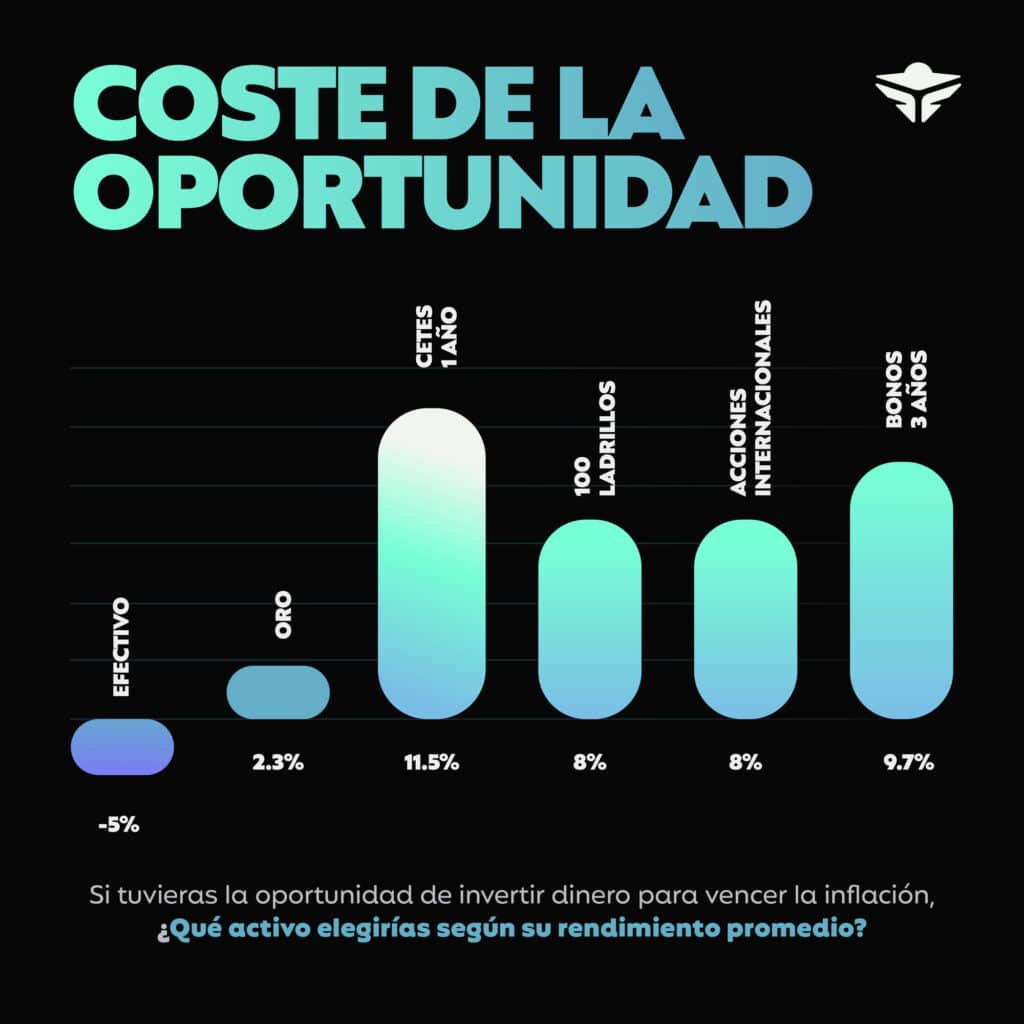

El coste de oportunidad es lo que una empresa o un inversor pierde por haber optado por invertir en otra cosa. Invertir en acciones en lugar de Cetes puede ser un ejemplo. Es decir, si un inversor tiene $1,000 e invierte en Cetes que ganan un 5%, el coste de oportunidad es el valor de su inversión si hubiera invertido $1,000 en acciones en lugar de Cetes.

El coste de oportunidad es la elección, normalmente una inversión, no tomada.

Aunque los costes de oportunidad no pueden predecirse con total certeza, tenerlos en cuenta puede conducir a una mejor toma de decisiones. La fórmula para calcular un coste de oportunidad es la diferencia entre los rendimientos esperados de cada opción. Considera una empresa que tiene las dos opciones siguientes:

- Opción A: Invertir nuestros beneficios en bolsa

- Opción B: Invertir nuestros beneficios en la empresa para comprar nuevos equipos

Supongamos que la bolsa obtiene un rendimiento del 10% durante el próximo año y que la compra de nuevos equipos para la empresa generaría un rendimiento del 8% durante el mismo período. El coste de oportunidad de elegir el equipamiento en lugar de la bolsa es del 2% (10% - 8%).

Al considerar dos valores diferentes, también es importante tener en cuenta el riesgo. Por ejemplo, comparar un bono del Estado con una acción muy volátil puede ser engañoso, aunque ambos tengan el mismo rendimiento esperado, de modo que el coste de oportunidad de cualquiera de las dos opciones sea del 0%. Esto se debe a que el gobierno garantiza el rendimiento de su bono, lo que lo hace libre de riesgo. En el mercado de valores no hay garantía de rentabilidad.

Coste de Oportunidad y Estructura del Capital

El dinero que una empresa utiliza para pagar su deuda, por ejemplo, no puede invertirse con otros fines. Por tanto, la empresa debe decidir si una oportunidad de expansión posible gracias al endeudamiento generaría mayores beneficios que los que podría obtener mediante inversiones externas.

Las empresas deben sopesar los costes y beneficios de pedir dinero prestado frente a emitir acciones para equilibrar el coste de oportunidad. Dado que el coste de oportunidad se desconoce en el momento presente, la decisión de invertir dinero en una cosa en vez de en otra puede resultar difícil. Solo en retrospectiva sabrá una empresa o un particular que tomó la decisión correcta para su capital (o no).

La Pizza Más Cara del Mundo

Uno de los ejemplos más dramáticos del coste de oportunidad es un intercambio en 2010 de 10,000 bitcoins por dos pizzas grandes, que en aquel momento valían unos $41.

En octubre de 2023, esos 10,000 bitcoins valdrían unos 343 millones de dólares.

Ejemplo de Análisis del Coste de Oportunidad

Supongamos que una empresa tiene $20,000 y debe elegir entre invertir el dinero en valores, para obtener un rendimiento del 10%, o utilizarlo para comprar nuevas máquinas. Independientemente de la opción que elija la empresa, el beneficio potencial al que renuncia por no invertir en la otra opción es el coste de oportunidad.

Si la empresa decide comprar valores, su inversión ganaría teóricamente $2,000 el primer año, $2,200 el segundo y $2,420 el tercero.

Alternativamente, si la empresa compra una nueva máquina, podrá aumentar su producción. Sabiendo que la nueva máquina no estará al máximo rendimiento durante los dos primeros años, la empresa calcula que obtendría un beneficio adicional de $500 el primer año, $2,000 el segundo y $5,000 todos los años futuros.

Según estos cálculos, elegir los valores tiene sentido en el primer y segundo año. Sin embargo, para el tercer año, un análisis del coste de oportunidad indica que la nueva máquina es la mejor opción ($500 + $2,000 + $5,000 - $2,000 - $2,200 - $2,420) = $880.

Quizás quieras leer: ¿Qué es diversificación?

Coste de Oportunidad vs. Coste Hundido

Un coste hundido es el dinero ya gastado en el pasado, y el coste de oportunidad es el rendimiento potencial del dinero en el futuro si no se hubiera hecho una inversión. Al considerar el coste de oportunidad, no se tienen en cuenta los costes hundidos en los que se haya incurrido previamente.

Comprar 1,000 acciones de la empresa A a $10 la acción, por ejemplo, representa un coste irrecuperable de $10,000. Es la cantidad de dinero desembolsada para invertir, y no puede recuperarse sin vender las acciones (y quizá ni siquiera entonces en su totalidad).

Ejemplo de Coste de Oportunidad en la Inversión

Considera un joven inversor que decide invertir $5,000 en bonos cada año y lo hace durante 50 años. Suponiendo un rendimiento medio anual del 2.5%, su portfolios al final de ese tiempo valdría casi $500,000. Aunque este resultado pueda parecer impresionante, no lo es tanto si tenemos en cuenta el coste de oportunidad del inversor. Si, por ejemplo, hubiera invertido la mitad de su dinero en bolsa y hubiera obtenido una rentabilidad media combinada del 5% anual, su portfolios habría valido más de 1 millón de dólares. Su coste de oportunidad en este caso sería de más de $500,000.

Coste de Oportunidad Frente a Riesgo

En economía, el riesgo describe la posibilidad de que los rendimientos previstos de una inversión sean inferiores a los previstos por el inversor. El coste de oportunidad refleja la posibilidad de que los rendimientos de una inversión elegida sean inferiores a los rendimientos de una inversión no realizada.

La diferencia clave es que el riesgo compara el rendimiento real de una inversión con el rendimiento previsto de la misma inversión, mientras que el coste de oportunidad compara el rendimiento previsto de una inversión con el rendimiento previsto de otra inversión.

¿Cómo Predecir el Coste de Oportunidad?

Cualquier esfuerzo por predecir el coste de oportunidad debe basarse en gran medida en estimaciones y suposiciones. No hay forma de saber exactamente cómo se desarrollará financieramente con el tiempo un curso de acción diferente. Los inversores podrían utilizar los rendimientos históricos de diversos tipos de inversiones en un intento de prever sus rendimientos probables. Sin embargo, como dice el famoso descargo de responsabilidad: "Los rendimientos pasados no garantizan los resultados futuros".

En Resumen

Aunque los costes de oportunidad no pueden predecirse con absoluta certeza, ofrecen a las empresas y a los particulares una forma de reflexionar sobre sus opciones de inversión y, en el mejor de los casos, de tomar mejores decisiones.

Comments (0)